Durch den Dr. Klein Trendindikator Baufinanzierung (DTB) für den Monat April 2023 bietet die Dr. Klein Privatkunden AG eine umfassende Auswertung des deutschen Baufinanzierungsmarktes. Michael Neumann, der Vorstandsvorsitzende des Unternehmens, präsentiert in seinem Bericht detaillierte Informationen über aktuelle Entwicklungen, einschließlich der Zinsentwicklung, der Kreditbedingungen und anderer wichtiger Faktoren, die den Baufinanzierungsmarkt beeinflussen.

Inhaltsverzeichnis: Das erwartet Sie in diesem Artikel

Michael Neumann von Dr. Klein: Einblick in die aktuellen Entwicklungen bei Baufinanzierungen in Deutschland

Aktuell befindet sich das Zinsniveau im historischen Vergleich auf einem relativ niedrigen Stand. Allerdings sind die Kosten für eine Immobilienfinanzierung im Vergleich zu den Vorjahren gestiegen. Diese Entwicklung führt dazu, dass der maximal mögliche Kreditrahmen für Kaufinteressenten kleiner wird. Dadurch sind viele Menschen gezwungen, nach preiswerteren Immobilien Ausschau zu halten, da die Zeiten der extrem niedrigen Zinsen vorbei sind. Im April dieses Jahres erreichte die durchschnittliche Darlehenshöhe für Baukredite den Wert von 271.000 Euro, was den niedrigsten Stand seit etwa drei Jahren bedeutet. Ende 2021 konnten Käufer und Bauherren noch fast 50.000 Euro mehr für ihre Immobilienfinanzierung aufnehmen, sodass der Durchschnittswert bei 319.000 Euro lag.

Niedrigere Monatsraten: Attraktive Finanzierungsmöglichkeiten für Verbraucher

Mit steigenden Finanzierungszinsen steigen auch die monatlichen Raten für Kredite. Aktuell beträgt die Standardrate für eine Finanzierung von 300.000 Euro mit einer Zinsbindung von 10 Jahren, einer Tilgung von 2 Prozent und einem Beleihungsauslauf von 80 Prozent etwa 1.500 Euro. Im April gab es eine leichte Senkung der Zinsen im Vergleich zum Vormonat, was zu einer geringfügigen Reduzierung der monatlichen Kreditrate auf 1.495 Euro führte. Dennoch bleibt das aktuelle Niveau weit über dem von Ende 2020 und Anfang 2021. Es wird empfohlen, dass die monatliche Kreditrate nicht mehr als ein Drittel des Nettohaushaltseinkommens betragen sollte, wobei dies je nach individuellen Rahmenbedingungen variieren kann.

Experten warnen vor steigendem Beleihungsauslauf bei Immobilien

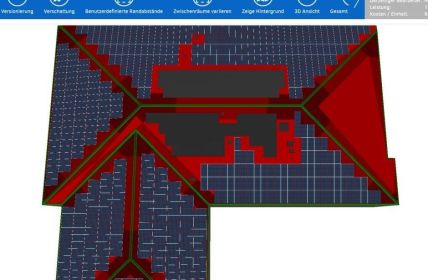

Im April verzeichnete man eine leichte Zunahme des durchschnittlichen Beleihungsauslaufs. Der Beleihungsauslauf gibt an, welchen prozentualen Anteil das Darlehen am Beleihungswert der Immobilie hat, und liegt derzeit bei 83,07 Prozent. Der Beleihungswert ist nicht zwangsläufig identisch mit dem Kaufpreis, da Banken oft einen Sicherheitsabschlag einberechnen. Ein niedriger Beleihungsauslauf, also ein geringerer Anteil an Fremdfinanzierung, wirkt sich positiv auf den individuellen Zinssatz aus, da das Finanzierungsrisiko für die Bank dadurch abnimmt. Neben eigenem Kapital können auch KfW-Darlehen oder Programme von Landesbanken, die nachrangig im Grundbuch eingetragen werden, den Beleihungsauslauf reduzieren. Einige Banken betrachten diese nachrangigen Darlehen als Ersatz für Eigenkapital und bieten daher günstigere Konditionen für die Hauptfinanzierung an.

Niedrigste Tilgungsquote aller Zeiten: Weniger als 2 Prozent getilgt

Aktuell erlebt der Immobilienmarkt eine Situation, in der der Wunsch nach einem Eigenheim mit den veränderten Gegebenheiten korreliert. Die gestiegenen Bauzinsen und die anhaltende Inflation haben in den letzten Monaten potenzielle Käufer dazu veranlasst, sich zurückzuhalten. Diese Zurückhaltung hat jedoch zu einem größeren Angebot auf dem Markt geführt, da Verkäufer zunehmend bereit sind, über den Preis zu verhandeln. Daher ergeben sich für Käufer jetzt Chancen, von diesen Verhandlungen zu profitieren und möglicherweise günstigere Immobilien zu erwerben. Um die monatliche Belastung im Rahmen einer Baufinanzierung zu reduzieren, setzen viele Darlehensnehmer auf eine niedrige Tilgungsrate von 1,89 Prozent, die im April unverändert geblieben ist. Interessant ist, dass die anfängliche Tilgungsrate nun bereits seit einem halben Jahr unter 2 Prozent liegt.

Zinsbindung im Abwärtstrend: Chancen und Risiken für Anleger

Im April zeigen Darlehensnehmer eine Verkürzung der durchschnittlichen Zinsbindung im Vergleich zum Vormonat März. Die Zinsbindung beläuft sich nun auf zwölf Jahre und vier Monate, was eine Reduzierung um acht Monate bedeutet. Trotz der Tendenz zu kürzeren Zinsbindungen zur positiven Beeinflussung der Zinssätze zeigen die Daten, dass Immobilienkäufer weiterhin Wert auf eine gewisse Stabilität und Planungssicherheit bei der Rückzahlung ihres Darlehens legen. Gleichzeitig behalten sie sich die Option vor, das Darlehen zehn Jahre nach vollständiger Auszahlung zu kündigen, falls zu diesem Zeitpunkt die Zinsen günstiger sind.

Beliebtheit von KfW-Darlehen steigt, Forward-Darlehen kaum gefragt

Im Monat April zeigt sich erneut ein Rückgang der Nachfrage nach Forward-Darlehen, wobei der Wert bei 3,03 Prozent liegt und somit bereits den dritten Monat in Folge abnimmt. Anschlussfinanzierer nutzen die Möglichkeit eines Forward-Darlehens in Verbindung mit einem Zinsaufschlag, um sich die aktuellen Konditionen für bis zu fünfeinhalb Jahre im Voraus zu sichern. Man könnte sagen, dass sie damit eine Art Wette gegen die zukünftige Zinsentwicklung abschließen. Diese Finanzierungsstrategie ist besonders für Eigentümer interessant, die großen Wert auf Sicherheit legen, da sie damit bereits jetzt die monatlichen Raten für die Zukunft festlegen können. Unter der Annahme, dass keine größeren Zinsanstiege erwartet werden und die Zinsen derzeit eher seitwärts tendieren, entscheiden sich Kreditnehmer tendenziell dazu, abzuwarten und den Markt für ihre Anschlussfinanzierung im Auge zu behalten.

Es zeigt sich ein steigendes Interesse an den Förderprogrammen der Kreditanstalt für Wiederaufbau (KfW), im Gegensatz zu den vorherigen Monaten. Obwohl der Anteil am Gesamtvolumen mit 6,18 Prozent nach wie vor relativ gering ist, übersteigt er erstmals seit knapp zwei Jahren wieder die 6-Prozent-Marke.

DTB-Bericht: Monatliche Trends und Kennzahlen der Baufinanzierung

Der DTB stellt eine umfassende monatliche Auswertung der wichtigsten Parameter einer Baufinanzierung dar. Hierbei werden nicht nur Informationen über die Darlehenshöhe, den Tilgungssatz und den Beleihungsauslauf erfasst, sondern auch die Verteilung der verschiedenen Arten von Darlehen berücksichtigt. Ein interessantes Kennzeichen des DTB ist die Standardrate, die Auskunft darüber gibt, wie hoch die monatliche Belastung für ein durchschnittliches Darlehen in Höhe von 300.000 EUR ist. Im Gegensatz zu durchschnittlichen Zinssätzen, deren Vergleich oft schwierig ist, ermöglicht die Standardrate dem Privatkunden eine realistische Einschätzung der tatsächlichen Kosten einer Immobilienfinanzierung. Die Daten für den DTB werden monatlich aus der EUROPACE-Plattform gewonnen, dem einzigen unabhängigen Marktplatz für Immobilienfinanzierungen in Deutschland. Der DTB basiert auf einer beeindruckenden Anzahl von etwa 35.000 Transaktionen pro Monat mit einem Gesamtvolumen von knapp 8 Mrd. Euro.